「うちの会社、ストックオプションが出るらしいよ!これで上場したら億万長者だ!」

社内がそんな期待で浮き足立っている時、法務担当者の顔だけは青ざめていることがあります。

なぜなら、ストックオプションは**「発行手続き」や「設計」を一つでも間違えると、莫大な税金がかかったり、最悪の場合は権利自体が無効になったりする**からです。

今回は、ベンチャー法務の必修科目であるストックオプションの仕組みと、法務担当者が死守すべき防衛ラインについて解説します。

ストックオプションとは、社員が、自社の株式を購入できる権利のことをいいます。

株式の購入価格は、権利が付与されたときに定められている(例:行使価格500円)ので、会社の株価が行使価格(500円)を超えたとき(例:600円)に払い込みすれば、相場より安い金額で購入することができます(例:+100円)。

購入後、すぐに売却すれば売却益(+100円)を得ることができます。

行使価格:500円

売却時の株価:600円

売却益:+100円

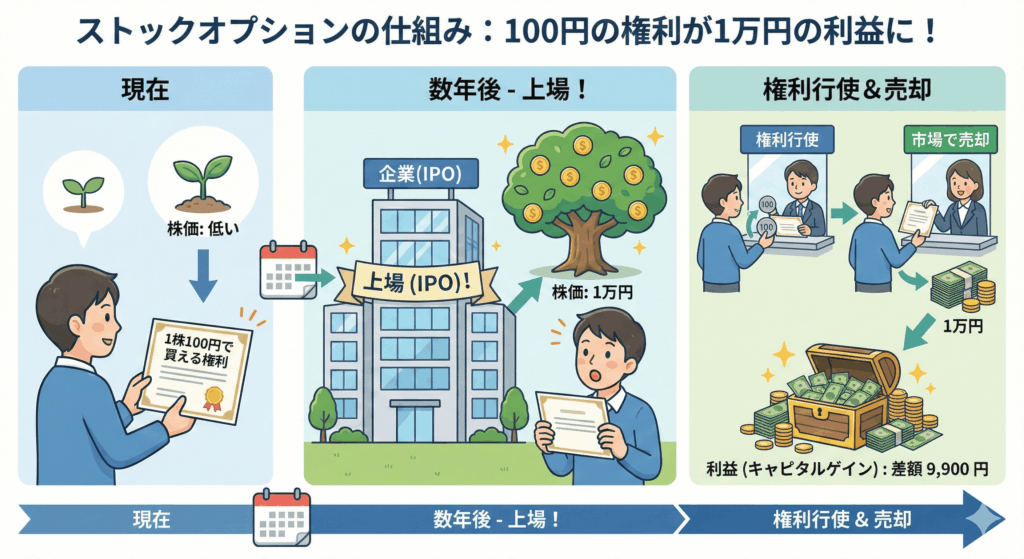

1. そもそもストックオプション(SO)とは何か

一言で言えば、**「あらかじめ決められた価格(行使価額)で、自社の株を買える権利」**のことです。

例えば、「1株100円で買える権利」をもらったとします。 数年後、会社が上場して株価が「1万円」になりました。 あなたは権利を行使して100円で株を買い、すぐに市場で1万円で売ることができます。 この差額(9,900円×株数)が、あなたの利益(キャピタルゲイン)になります。

会社がSOを発行するのは、会社の内部資金が充分でない場合にも、優秀な人材を採用・維持することが目的となります。

優秀な人材を集めハイパフォーマンスを維持させるためには、SOの発行が欠かせません。

2. 法務の腕が試される「税制適格ストックオプション」

SOにはいくつか種類がありますが、実務で圧倒的に多いのが**「税制適格ストックオプション」**です。 これは、一定の厳しい条件を満たすことで、従業員の税金が劇的に安くなる制度です。

つまり、法務が手続きをミスして「適格要件」を外してしまうと、従業員は税金地獄に落ち、手取りが半分以下になってしまうのです。これが「法務の責任は重大」と言われる理由です。

税制適格ストックオプションの要件チェックリスト(租税特別措置法29条の2)

| 分類 | 項目 | 要件の内容(クリアすべき基準) |

| 対象者 | 付与対象 | ・発行会社(または100%子会社)の取締役、執行役、使用人であること。 ※近年、認定を受けた社外協力者(副業・兼業等)への付与も可能に(要件あり)。 |

| 大株主の除外 | ・付与決議時において、発行済株式総数の1/3超を保有する大株主(およびその親族等)ではないこと。 | |

| 契約内容 | 権利行使期間 | ・付与決議の日から2年を経過した日から、10年を経過する日までの間に行使すること。 |

| 年間行使限度額 | ・1年間の権利行使価額の合計が1,200万円以下であること。 ※設立5年未満等の特定スタートアップ企業等は、最大3,600万円まで緩和される特例あり。 | |

| 権利行使価額 | ・契約締結時の**「時価」以上**の価格に設定されていること。 ※ここを低く設定しすぎると非適格とみなされる。 | |

| 譲渡禁止 | ・ストックオプションそのものを他人に譲渡できないこと。 (「取締役会の承認があれば譲渡可」とする例外規定もNG) | |

| 手続き | 保管委託 | ・権利行使により取得した株式は、直ちに**証券会社等の振替口座・保管口座**へ預け入れ、管理されること。 (いわゆる「株式保管委託契約」の締結が必要) |

| 法定調書 | ・翌年1月31日までに、税務署へ「調書」を提出すること。 |

【実例】法務担当者がやりがちな「一発アウト」の失敗リスト

〜悪気がなくても、このミス一つで適格要件は否認されます〜

| 失敗カテゴリー | 具体的なNG事例(よくあるミス) | 本来の正しいルール(適格要件) |

| ① 保管委託 (最大の落とし穴) | 「まだ未上場だから」と会社の金庫で株券を管理した。 または従業員個人の一般口座に入れてしまった。 | 行使して取得した株式は、**証券会社の「専用口座(特定口座等)」で直ちに管理しなければならない。 |

| ② 契約書 (コピペ事故) | ネットの雛形を使い、「取締役会の承認があれば譲渡できる」という例外規定を残してしまった。 | 譲渡は「一切禁止」でなければならない。 (※相続などを除く例外は認められない) |

| ③ 行使価額 (設定ミス) | 従業員に利益を出させようと、直前のファイナンス価格(時価)よりも低い価格**で設定した。 | 契約締結時の**「時価以上」**の価格でなければならない。 |

| ④ 法定調書 (手続き忘れ) | 担当者の引き継ぎ漏れで、翌年1月31日までの**税務署への届出**を忘れていた。 | SO付与内容に関する調書を、期限内に税務署へ提出しなければならない。 |

3. 絶対に外せない「要件」と法務のチェックポイント

では、法務担当者は具体的に何をチェックしているのでしょうか。租税特別措置法で定められた要件の一部を見てみましょう。

① 「2年・10年」の期間要件

権利行使できる期間は、**「付与決議の日から2年を経過し、かつ10年を経過するまでの間」**でなければなりません。 契約書の日付や、行使期間の設定ミスは致命的です。

【実例判定】「2年・10年」要件のOK/NGライン

(基準日:付与決議日が「2024年4月1日」の場合)

| ケース | 契約書の定め(権利行使期間) | 判定 | 解説(法務・税務の視点) |

| ① 模範的なケース (安全圏) | 「2026年4月2日 から 2034年3月31日 まで」 | 適格 (OK) | 付与決議日から2年経過後〜10年経過する日の範囲内に綺麗に収まっています。最も安全な設定です。 |

| ② スタートが早すぎる (1日足りない) | 「2026年4月1日 から…」 | 非適格 (NG) | **「2年を経過した日」**は、法律上「2026年4月2日」となります(初日不算入・期間計算)。 たった1日の差ですが、要件を満たさないため給与課税となります。 |

| ③ 期間が長すぎる (10年超え) | 「… 2034年4月2日 まで」 | 非適格 (NG) | 10年を経過する日は「2034年4月1日」までです。 1日でもはみ出すと、契約全体が非適格とみなされます。 |

| ④ 「上場」連動の罠 (よくある事故) | 「期間に関わらず、当社が上場(IPO)した日以降は権利行使が可能」 | 非適格 (NG) | もし決議から1年半でスピード上場した場合、2年経たずに行使可能となってしまう契約内容であるため、適格要件を満たさないと判断されます(行使しなくてもNG)。 |

| ⑤ 契約日基準のミス (起算点の勘違い) | 「**本契約締結日(2024.4.15)**から2年を経過した日から…」 | △〜× (危険) | 法律上の起算点はあくまで**「付与決議日」**です。 契約日が決議日より遅い場合、結果的に2年要件は満たすことが多いですが、10年要件の計算(決議日から10年)とズレが生じ、お尻がはみ出してNGになるリスクが高まります。 |

⚠️ ここがポイント! 多くの失敗事例では、**「実際にいつ行使したか」ではなく、「契約書にどう書いてあるか」**で判定されます。 たとえ従業員が2年待ってから行使したとしても、契約書上「いつでも行使できる(IPO時など)」となっていれば、その瞬間に税制適格の恩恵は受けられません。 雛形をそのまま使うのではなく、必ずカレンダーと条文(租税特別措置法29条の2)を照らし合わせてください。

② 「年間1,200万円」の行使限度額

1人の従業員が1年間に権利行使できる価額の合計は1,200万円を超えてはいけません。 役員報酬として大量に付与する場合など、この計算を間違えるとアウトです。

【実例シミュレーション】「年間1,200万円」の壁と計算ミス

※計算基準:「行使時の株価(時価)」ではなく、契約で定めた「行使価額」で計算します。

※期間基準:「1月1日〜12月31日(暦年)」の1年間で判定します。

| ケース | SOの保有状況と行使アクション | 年間行使価額の合計 | 判定と結果(税務リスク) |

| ケース① 基本のOK例 | 【保有】 行使価額500円のSOを2万株 【行使】 全て一括で行使した。 | 500円 × 2万株 = 1,000万円 | 適格(OK) 1,200万円以下に収まっているため、全て税制適格として扱われます。 |

| ケース② 単純な計算ミス | 【保有】 行使価額2,000円のSOを1万株 【行使】 上場後に株価が上がったので、全て一括行使した。 | 2,000円 × 1万株 = 2,000万円 | 非適格(NG) 1回の行使で限度額をオーバーしています。この行使による利益全てが給与所得として最大税率で課税されます。 |

| ケース③ 複数回行使の罠 (積み上げ計算) | 【保有】 行使価額1,000円のSOを1.5万株 【行使1】 4月に8,000株を行使(800万円分) 【行使2】 同じ年の10月に、残り7,000株を行使(700万円分) | 800万円 + 700万円 = 1,500万円 | 後半が非適格(NG) 1回目の行使は適格ですが、2回目の行使によって年間合計が1,200万円を超過します。 実務上、超過を引き起こした「2回目の行使全体(700万円分)」が非適格とみなされるリスクが高いです。 |

| ケース④ 複数種類のSO保有 (最も危険な盲点) | 【保有】 第1回SO(行使価額100円×5万株=500万円分)と、第2回SO(行使価額1,000円×1万株=1,000万円分)を持っている。 【行使】 同じ年に、両方のSOを全て行使した。 | 500万円(第1回) + 1,000万円(第2回) = 1,500万円 | 一部または全部が非適格(NG) 種類が違っても、同じ人であれば合算されます。 同日に同時行使した場合、どちらか一方、あるいは両方が非適格と判断される可能性があり、非常に危険な状態です。 |

⚠️ 弁護士からの重要アドバイス

- 計算は「時価」ではありません! 「今、株価が1万円だから1,200株しか行使できない」と勘違いされる方が多いですが、基準はあくまで契約時の**「行使価額(買う値段)」**です。行使価額が低ければ、大量の株数を適格で行使できる可能性があります。

- 「1円でも超えたら」のリスク もし合計が1,200万1円になってしまった場合、「超過した1円分だけが非適格」になるのではなく、実務上は**「超過を招いた行使そのもの(例えば上記のケース③なら700万円分全額)が非適格」**と扱われるリスクが高いと言われています。

年間の行使計画は、必ず税理士や弁護士と確認しながら慎重に立てる必要があります。

③ 契約書と保管委託

「ストックオプション割当契約書」を作成し、それを締結する必要があります。さらに、行使して取得した株式は証券会社などで管理(保管委託)されなければなりません。 「契約書を作り忘れた」「ハンコが漏れていた」という事務ミスは許されません。

【実例判定】契約書不備・保管委託ミスの「一発アウト」事例

〜「後で巻き直せばいい」は通用しません〜

| ケース | 具体的な状況とアクション | 判定と結果 | 解説(法務・税務の視点) |

| ① ハンコ・署名漏れ (契約の不成立) | 状況: 契約書データは作成したが、多忙で押印(または電子署名)を忘れたまま放置していた。 言い訳: 「口頭では合意していたし、取締役会の議事録も残っているから有効だ」と主張。 | 非適格 (NG) | 税制優遇を受けるには「適格要件を備えた契約書」の存在が前提です。 税務調査で**「契約締結日が特定できない(または権利行使時まで未締結)」**と判断されれば、遡って否認されるリスクが極めて高いです。 |

| ② 「金庫」で保管 (保管委託要件違反) | 状況: まだ未上場で証券会社と付き合いがないため、株券を発行し、会社の金庫で大切に保管した。 言い訳: 「物理的に会社が管理しているから安全だ」と主張。 | 非適格 (NG) | 法律が求めているのは「物理的な保管」ではなく、**「証券会社等(金融商品取引業者)による分別管理・保管」**です。 会社や個人が勝手に管理している時点で、要件違反となります。 |

| ③ 証券口座の開設遅れ (タイミングのミス) | 状況: 権利行使の日までに、従業員の**証券口座開設(保管委託契約)が間に合わなかった**。 アクション: とりあえず行使(入金)させて株を渡し、1ヶ月後に口座ができ次第入庫した。 | 非適格 (NG) | 要件は「取得後、直ちに保管委託されること」です。 空白期間(従業員が自分の手元で株を持っていた期間)が生じた時点で、「直ちに」の要件を満たさないと判断される可能性が高いです。 |

| ④ 契約書の紛失 (保存義務違反) | 状況: 担当者が退職し、過去の契約書の原本(またはデータ)がどこにあるか分からない。 アクション: 税務調査で提示を求められたが出せなかった。 | 非適格 (NG) | 契約書の提示ができなければ、適格要件(譲渡禁止条項など)を満たしていることの証明ができません。 結果として**「要件確認不能」により否認**されることになります。 |

⚠️ 弁護士からの警告:「形式」こそが命です

多くの法律問題では「契約書がなくても、実態があれば契約は成立する」と言われます。しかし、税制適格ストックオプションに関してはその常識は捨ててください。

特例措置(税金を安くする)を受けるためのルールなので、「形式要件(契約書、保管委託、調書)」が1ミリでも欠ければ、容赦なく適用除外となります。「うっかりミス」で数千万円の税金が発生するのが、この制度の怖いところです。

行使の前には、必ず**「証券会社との契約は済んでいるか」「契約書にハンコはあるか」**を指差し確認してください。

4. 最近話題の「信託型SO」問題と法務のスタンス

2023年、国税庁の見解により「信託型ストックオプション」の税務処理が厳格化され、多くのベンチャー企業が対応に追われました。 この一件が教訓としたのは、**「アグレッシブすぎる節税スキームは、後から梯子を外されるリスクがある」**ということです。

法務担当者としては、経営陣や外部コンサルタントが持ってくる「画期的なスキーム」に対して、安易に飛びつくのではなく、**「本当に適法か? 将来のリスクはないか?」**と冷静にブレーキをかける勇気も必要です。

信託型ストックオプションは、2014年頃、当時バイオベンチャーの役員を務めていた弁護士が、「上場前の不安定な時期に、あとから入社する社員にも適切なインセンティブを与えたい」という課題を解決するために考案。

信託型ストックオプションとは、SOを信託会社に信託(発行)しておき、後から社員の貢献度に応じて付与できる仕組みです。

通常のSOは、発行時に在籍する社員のみにしか発行できませんが、信託型SOは、これから在籍するであろう社員(将来の社員)に付与することができることができます。

2023年、スタートアップ業界に激震が走りました。「信託型ストックオプション(SO)」を巡る課税問題です。

このスキームは、信託事業者にSOを発行しておき、後に貢献度に応じて従業員へ配分する仕組みです。「税制適格SOと同様、約20%の分離課税(譲渡所得)で済む」という触れ込みで、多くの有力ベンチャーが導入しました。

しかし同年5月、国税庁は「権利行使益は『給与所得』に該当する」との見解を公表しました。これにより、最大約55%の累進課税が適用されることとなり、過去に遡って巨額の源泉所得税納付を迫られる企業が続出しました。キャッシュフローへの打撃は計り知れません。

ここから得られる法務的な教訓

『条文に書いていないからOK』ではない。

租税法の解釈において、実質的な経済的利益が労働の対価(給与)と見なされれば、形式がいかに整っていようと課税されます。

「適法な節税」と「リスクある租税回避」の境界線は、時に曖昧です。

特に前例のないスキーム導入には、セカンドオピニオンを含む慎重すぎるほどの検討が求められます。この騒動は、安易な「裏ワザ」への依存が、将来のIPOや従業員の生活そのものを破壊しかねないという、重い事実を我々に突きつけています。

5. まとめ:従業員の「夢」を守るのが法務の仕事

ストックオプションの発行実務は、登記、株主総会決議、契約書作成、税務確認と、やることは山積みです。 しかし、その一つ一つの作業が、一緒に働く仲間の資産形成を守り、会社の成長ドライバーを支えています。

上場した日、社員たちが笑顔で鐘を鳴らす姿を見られるかどうかは、今のあなたの緻密な実務にかかっています。 SOの実務経験は、IPO準備企業への転職において最強の武器になります。ぜひ、恐れずにチャレンジしてみてください。